Wat zijn representatiekosten en wat mag ik aftrekken van de winst?

Als ondernemer weet je dat je zakelijke kosten kunt aftrekken. Dit betekent dat je kosten van je winst mag aftrekken waardoor je minder belasting en btw betaalt. Hierdoor hou je meer geld over. Denk bij zakelijke kosten aan werkkleding, kantoorkosten of inkoopkosten.

Ook kosten zoals een zakelijk etentje of relatiegeschenken bij een eenmanszaak vallen hier (gedeeltelijk) onder.

Wat zijn representatiekosten?

Representatiekosten zijn kosten die je als ondernemer maakt om je bedrijf te presenteren, zonder tegenprestatie zoals een betaling. Denk aan een feestje, lunch of diner. Waar zakelijke kosten die volledig toe te rekenen zijn aan je zaak voor 100% aftrekbaar zijn, is dit bij representatiekosten niet het geval. De Belastingdienst ziet representatiekosten namelijk vaak als gemengd gebruik (zakelijk en privé). Met die reden is de aftrekbaarheid dus anders dan bij zakelijke kosten. In dit artikel leggen we uit wat dit precies betekent.

Welke kosten vallen onder representatiekosten?

Als ondernemer maak je soms kosten voor je bedrijf waarvan niet helemaal duidelijk is of het privékosten zijn of zakelijke kosten. Deze kosten noemen we representatiekosten. Representatiekosten voorbeelden zijn:

- Het aanschaffen van drank, voeding en genotsmiddelen voor zakelijk gebruik

- Een zakelijk etentje in een restaurant of lunch met een relatie

- Lunches en diners met zakelijke relaties

- Bedrijfsfeestjes

- Netwerkevent

- Bezoeken aan congressen en seminars

- Relatiegeschenken eenmanszaak

Deze kosten mag je niet volledig van de winst aftrekken, maar een deel wel.

Representatiekosten zijn een breed begrip. Hierdoor is het soms lastig in te schatten of het representatiekosten zijn. De kosten die volgens de Belastingdienst in ieder geval niet onder representatiekosten vallen zijn kleding (m.u.v. bedrijfskleding met bedrukt logo), persoonlijke verzorging en vaartuigen voor representatieve doeleinden. Deze kosten vallen onder privé kosten.

Bekijk hier een lijst van mogelijk beperkt aftrekbare kosten op de site van de Belastingdienst.

De aftrekbaarheid van representatiekosten

Je kan representatiekosten op twee manieren van de inkomstenbelasting aftrekken. Je kiest één van de opties:

- 80/20-regeling: Je trekt 80% van alle aftrekbare kosten af. Dit is aantrekkelijk voor kleinere bedrijven die vaak niet boven de drempel voor representatiekosten uitkomen.

OF

- Drempelbedrag: De Belastingdienst stelt ieder jaar een drempelbedrag vast. In 2024 is dit € 5.600. Tot dit bedrag trek je niets af en kosten boven deze drempel zijn volledig aftrekbaar. Deze methode is vooral voordelig voor bedrijven die jaarlijks veel geld uitgeven aan representatiekosten.

Over welke kosten mag de btw worden afgetrokken?

In bepaalde gevallen is de btw van representatiekosten wel of niet aftrekbaar. Zo zijn er wat regels omtrent representatiekosten en verteer, oftewel eten en drinken:

- Eigen gebruik: Eten en drinken voor eigen gebruik zijn niet aftrekbaar. Ook kun je de btw niet aftrekken. Het maakt daarbij niet uit of je het in de supermarkt haalt of in een horecazaak besteld.

- Zakenrelatie: Eten en drinken tijdens een zakelijke lunch of diner is aftrekbaar zoals bovenstaande regels. De btw van eten en drinken in horeca of verzorgd door een cateraar kun je niet aftrekken. Eet je op kantoor met je zakenrelatie - eten dat je hebt gehaald in de supermarkt - dan kun je de btw wel aftrekken.

Let op: een restaurant zakelijke maaltijd is dus niet volledig aftrekbaar voor de btw.

Representatiekosten of liever reclame?

In tegenstelling tot representatiekosten zijn kosten voor reclames wel volledig aftrekbaar. Er zijn veel overeenkomsten tussen reclame en representatiekosten, dus let goed op waar het onder valt. Als je bijvoorbeeld een bijdrage geeft aan een lokaal evenement voor representatie, kan het voordeliger zijn als je vraagt om een tegenprestatie, zoals je bedrijfsnaam of logo op de flyers. Dan worden het reclame kosten en is het wel volledig aftrekbaar.

Cadeaubon zakelijk aftrekbaar?

Geef je een cadeaubon aan een klant of relatie? Let dan goed op. De Belastingdienst ziet een cadeaubon als een representatiekost. Een cadeaubon zakelijk aftrekbaar maken kan dus alleen gedeeltelijk via de 80/20-regeling of als je boven de drempel uitkomt. Ook de btw is vaak niet aftrekbaar, tenzij het gaat om specifieke omstandigheden.

Maak foto’s van je bonnetjes

Voorkom dat je bonnetjes kwijtraakt van je representatiekosten door meteen een foto te maken van je bon. Wanneer je een boekhoudprogramma met mobiele app gebruikt, upload je de bon rechtstreeks naar je administratie!

Benieuwd hoe dit werkt in Rompslomp?

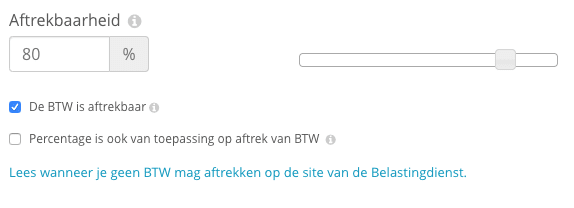

Rompslomp houdt het simpel om je deels aftrekbare kosten in te voeren in je boekhouding. Het enige wat je hoeft te doen is een uitgave aanmaken en met de slider aangeven tot hoeveel procent de uitgave aftrekbaar is. In dit geval dus 80%, de overige 20% wordt direct weggeboekt als privé onttrekking.

Je kunt Rompslomp 30 dagen lang gratis uitproberen. Lees hier hoe het proefabonnement van Rompslomp werkt of meld je meteen aan om het uit te proberen.

Misschien vind je dit ook interessant ...

Wanneer kan ik het beste overstappen van boekhoudpakket?

In het kort Je kunt overstappen wanneer je wilt, maar het begin van het jaar is vaak de beste keuze. Een alternatief is om vlak na je btw-aangifte over te stappen. Let er goed op dat je je administratie overzet en een beginbalans maakt. Beluister ...

Je administratie op orde hebben: wat betekent dat eigenlijk?

In het kort De Belastingdienst stelt eisen aan je administratie omdat het bewijs is voor je aangifte omzetbelasting (btw) en inkomstenbelasting. Je mag je administratie op papier bijhouden, maar digitaal is vaak efficiënter. Hiervoor gebruiken veel ...

.jpg?width=1200&height=800&name=_2025%20-%202%20Blogafbeeldingen%201200%20x%20800%20%20(19).jpg)