Besteed jij jouw boekhouding uit omdat je het spannend vindt om zelf de balans op te stellen? Wij leggen je graag uit hoe jij als zzp’er je eigen balans kan begrijpen én opstellen zodat je aan het eind van deze blog precies weet wat er gebeurt als je bedrijf geld verdient of verliest.

Wat heb je aan een balans?

Een balans is onderdeel van je boekhouding en een momentopname die de financiële situatie van je onderneming weergeeft. In onze Kennisbank lees je meer over wat de balans is.

Want wat heb je er zelf aan? Je krijgt natuurlijk een duidelijk beeld van hoe jouw onderneming er financieel voor staat. Je hebt een overzicht van je bezittingen, schulden, leningen en nog te verrekenen btw-bedragen. Daarnaast is het onder andere heel handig om je investeringen in de gaten te houden. Denk bijvoorbeeld aan je laptop. Wat zijn de afschrijvingen en hoeveel is deze nog waard?

Activa vs. passiva

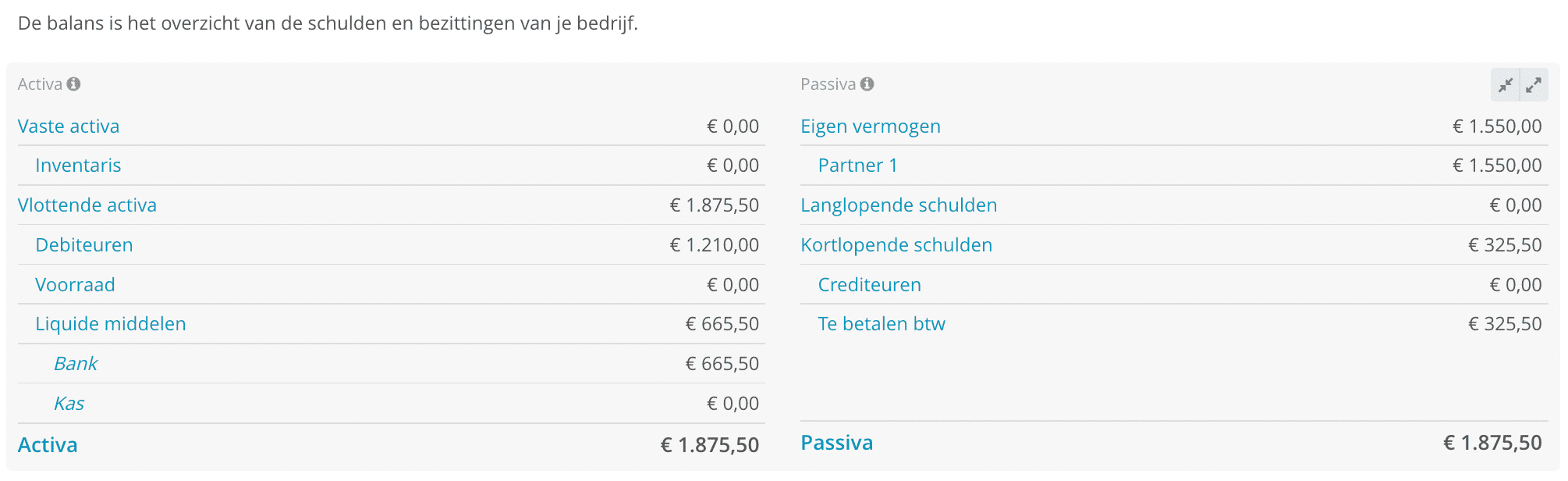

Je balans bestaat uit twee zijden, namelijk de activa (links) en de passiva (rechts). Ook je eigen vermogen staat er altijd op vermeld. De belangrijkste eigenschap van een balans is dat deze ten alle tijden in evenwicht moet zijn.

Activa

Aan de linkerzijde vind je de activa. Hier zie je wat je hebt aan bezittingen (alles van contant geld of geld op de bank tot aan gebouwen en computers. Het zijn je investeringen, nog te ontvangen bedragen, voorraad, liquide middelen). Het zijn de onderdelen die waarde hebben voor je bedrijf.

Passiva

Aan de rechterzijde vind je de passiva. Dit zijn verplichtingen die je als bedrijf bent aangegaan of zal aangaan, waar je geld voor moet terugbetalen of goederen of diensten voor moet leveren. Denk hierbij aan schulden en bankleningen, betalingen aan leveranciers, belastingen en afschrijvingskosten.

Eigen vermogen

Het eigen vermogen is wat overblijft na aftrek van alle passiva van de activa. We nemen als voorbeeld: als je €100 hebt staan bij je activa, maar ook €60 hebt aan schuld, dan is jouw eigen vermogen €40. (€100 - €60 = €40)

Let op: Zorg ervoor dat je altijd een positief eigen vermogen hebt. Ben jij bijvoorbeeld bezig met een hypotheekaanvraag? Al één euro in de min, kan ervoor zorgen dat jouw hypotheekaanvraag wordt afgewezen.

Crediteurenadministratie en debiteurenbeheer

Nu weten we wat er op de balans weergegeven wordt. Je kan aan de slag met het verzamelen van de juiste informatie.

Debiteuren (Activa)

Bij de debiteuren staan de bedragen die debiteuren (personen of bedrijven) jou nog geld schuldig zijn. Dit staat aan de activazijde op de balans omdat de facturen verstuurd zijn, maar nog niet betaald. Technisch gezien is dit nog steeds jouw bezit. Het is belangrijk om je debiteuren nauwkeurig te monitoren. Hier komen we op terug bij het debiteurenbeheer.

Crediteuren (Passiva)

Het volgende onderdeel zijn de crediteuren. Dit zijn de rekeningen die naar jouw bedrijf zijn opgestuurd, maar nog niet zijn betaald. Je dient de rekeningen te betalen, voordat je het geld voor andere doeleinden kan gebruiken. Het is belangrijk je crediteurenadministratie goed op orde te hebben, omdat dit je inzicht geeft in hoeveel geld je nog verschuldigd bent aan andere personen of organisaties.

Om de onderdelen te verduidelijken zie je hier een voorbeeld van een balans. In deze situatie zijn er twee facturen verwerkt in de administratie. Eén factuur is inmiddels betaald via de bank (liquide middelen) en de andere factuur staat momenteel nog open (debiteuren). De totale waarde, excl. btw, van de facturen is €1550,- (eigen vermogen). De nog te betalen btw is €325,- (kortlopende schulden).

Debiteurenbeheer

Wat kan je eraan doen om je geld eerder te ontvangen? In samenwerking met Rocket Lawyer hebben we een blog geschreven over het incassotraject. Neem deze eens door!

Daarnaast geven we je enkele tips mee:

1. Zet een proces op waarmee achterstallige rekeningen en onbetaalde facturen worden bijgehouden. Wie is hiervoor verantwoordelijk?

2. Denk na over jouw kredietbeleid. Hoeveel krediet mag een klant bij jou hebben? Welke klant is het waard om risico’s te lopen op een achterstand van factuurbetalingen?

3. Wat is jouw invorderingsbeleid? Hoe ga je het geld innen bij klanten die niet op tijd (of helemaal niet) betalen? Ga je bij sommige klanten harder je best doen dan bij anderen? Dit kan bijvoorbeeld afhankelijk zijn van de klant of zakenpartner. Wat ga je doen als er na herhaalde incassopogingen nog steeds niet betaald wordt? Hoe beïnvloedt dit jullie toekomstige samenwerking?

Zelf aan de slag!

Veel factoren dragen bij tot de financiële gezondheid van je bedrijf, maar inzicht in de samenstelling van een balans is cruciaal. Hoewel het op het eerste gezicht erg ingewikkeld lijkt, kan deze eenvoudige weergave van informatie je veel inzicht geven.

Hopelijk hebben we je geholpen de balans beter te begrijpen. Denk jij nu klaar te zijn voor het opstellen van jouw balans? Maak nu jouw balans op in Rompslomp.

.jpg?width=1200&height=800&name=_2025%20-%202%20Blogafbeeldingen%201200%20x%20800%20%20(19).jpg)