Btw-suppletie en btw-overzicht bewerken

In dit artikel

Een suppletie btw dien je in wanneer je een correctie moet doen op je ingediende btw-aangifte. Heb je een suppletie btw ingediend en is deze lager dan €1.000.-?

De belastingdienst zegt daarover: "Is de correctie van je aangifte minder dan €1.000? Dan mag je deze verwerken in de eerstvolgende aangifte. Verwerk de correcties in de juiste rubrieken van de aangifte. Houd er rekening mee dat u dan geen naheffingsaanslag krijgt."

Vaak wil je nog af te dragen btw of voorbelasting van een afgesloten kwartaal, verrekenen met je volgende btw-aangifte. We leggen uit hoe je je btw-overzicht in Rompslomp hierop kunt corrigeren.

Btw-overzicht corrigeren

Wil je een aanpassing doen op je btw-overzicht dan kun je het btw-overzicht in Rompslomp bewerken. Dit is mogelijk op de volgende manier:

1. Maak eerst een nieuwe tussenrekening op je balans

Dit doe je onder Kortlopende schulden, noem de rekening bijvoorbeeld "te verrekenen btw". Lees hier hoe je dit doet. Op deze tussenrekening boeken we eerst het te verrekenen btw-bedrag. Door het btw-bedrag van het betreffende kwartaal er op te boeken.

2. Maak een nieuwe boeking aan. Hierin boek je het te corrigeren bedrag van het btw-overzicht naar de tussenrekening

Ga hiervoor naar je balans en klik daar op "Nieuwe boeking".

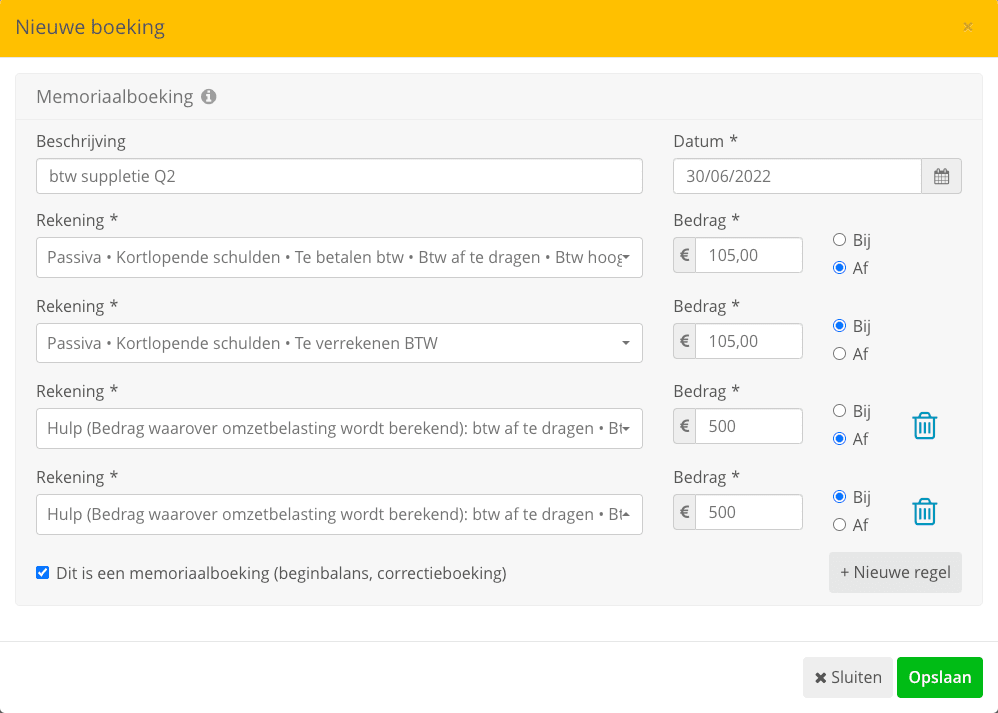

Voorbeeld van de boekingen:

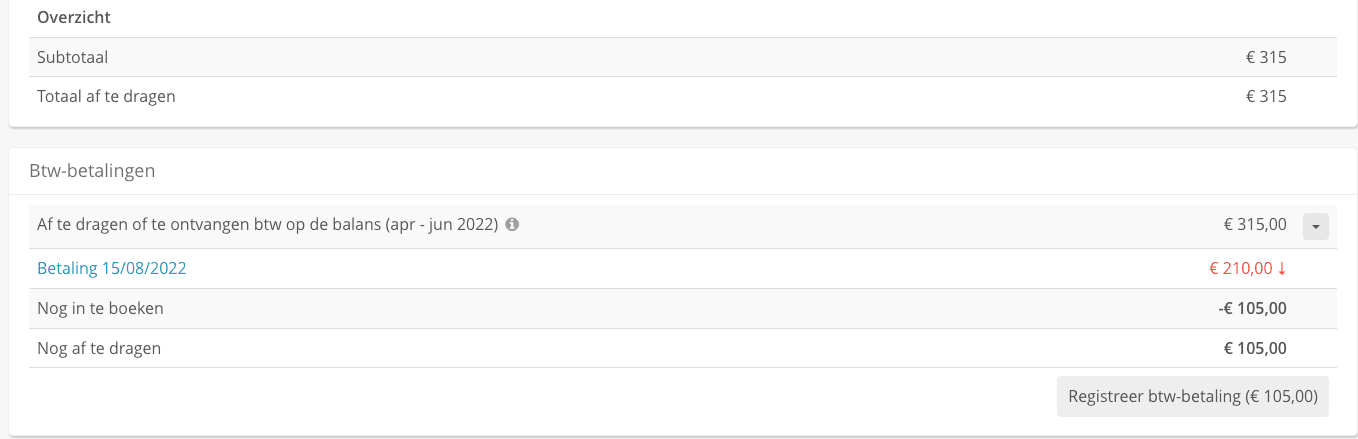

Stel bijvoorbeeld dat je in het 2e kwartaal (Q2) van het boekjaar 2022 meer btw moest afdragen dan dat je hebt gedaan. Deze af te dragen btw wil je nu onderbrengen in het 3e kwartaal (Q3) van boekjaar 2022. In het voorbeeld hebben we een omzet gehad van €1.000,- en hebben we al €210,- btw afgedragen. Later is daar nog een factuur bijgekomen met een omzet van €500,- . Waarbij we nog €105,- aan btw zullen moeten afdragen.

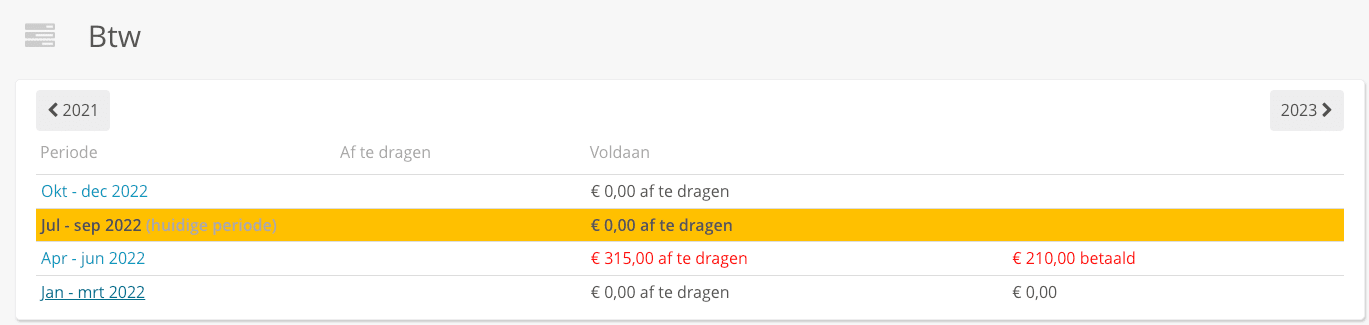

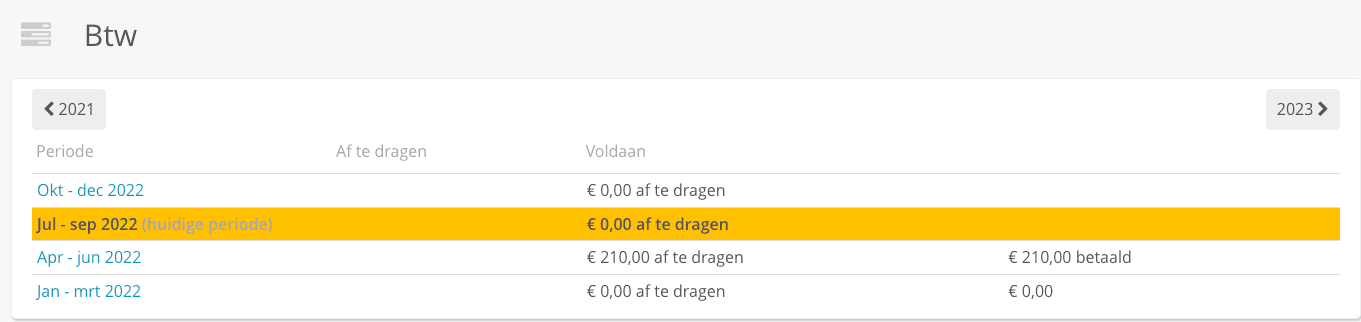

Op de afbeelding zie je dat er al €210,- afgedragen is, maar dat er nog €105,- afgedragen moet worden.

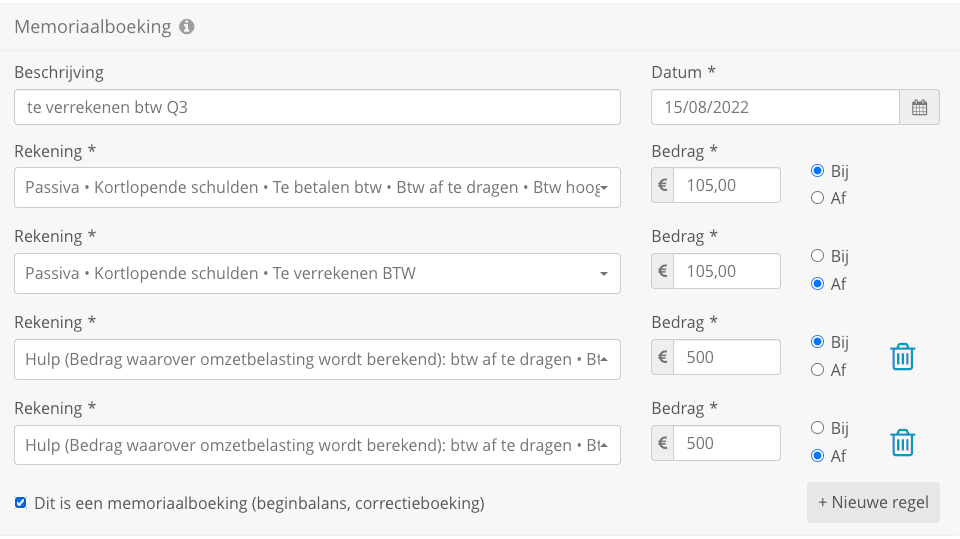

- Maak 1 boeking op de einddatum van het 2e kwartaal (Q2) waarbij je de €105,- afboekt van de "te betalen btw" rekening en bijboekt op de nieuwe tussenrekening.

Deze btw willen we op een specifieke btw-categorie afboeken. We kiezen hierbij de juiste subrekening van "Te betalen btw". In dit voorbeeld: "Passiva • Kortlopende schulden • Te betalen btw • Btw af te dragen • Btw hoog". Hier boek je 105,- AF en van "Passiva • Kortlopende schulden • Te verrekenen btw" BIJ.

In dit geval wil je natuurlijk niet alleen de btw verrekenen, maar wil je ook dat je btw-overzicht klopt. Btw draag je altijd af over je omzet. In dit geval om een omzet van €500,-. We selecteren daarom nog twee hulprekeningen, waarmee we de omzet op het btw-overzicht bewerken.

In dit voorbeeld kiezen we "Hulp (Bedrag waarover omzetbelasting wordt berekend): btw af te dragen • Btw hoog" €500,- AF. En "Hulp (Bedrag waarover omzetbelasting wordt berekend): btw af te dragen • Btw vrijgesteld" €500,- BIJ. Deze laatste kies je, omdat we de omzet bij een ander kwartaal erbij corrigeren. We boeken de omzet hier fictief bij.

- Sla de boeking op.

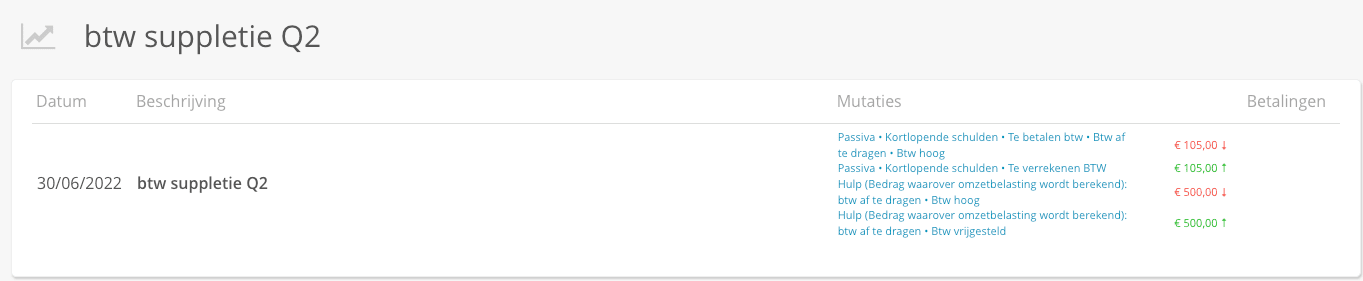

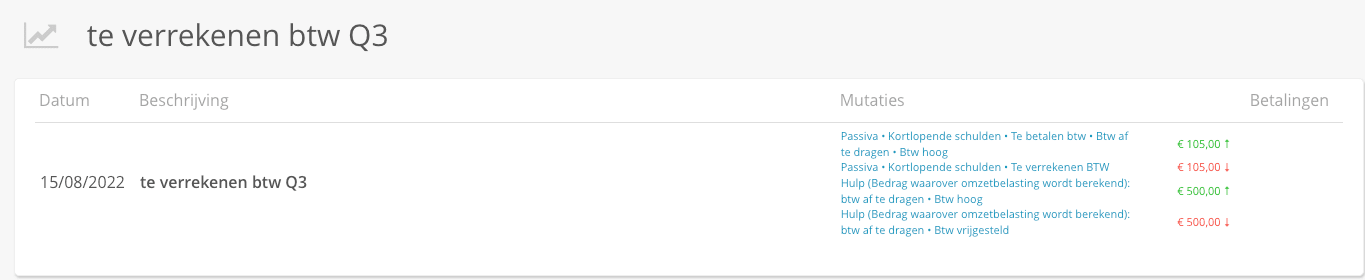

Onder tabje 'Boekingen' kan je de boeking openen en een overzicht van de boeking zien:

Als je nu je btw overzicht Q2 raadpleegt, zie je dat deze volledig is betaald:

Op de balans zie je op de rekening "Passiva - kortlopende schulden - te verrekenen btw" dat het bedrag van €105,- daar is geboekt.

Het te verrekenen bedrag staat nu op je balans, klaar om in het juiste kwartaal meegenomen te worden.

Maak een nieuwe boeking aan om de btw te verrekenen in het juiste kwartaal

Met deze boeking zorgen we ervoor dat de te betalen btw in het kwartaal waarin je deze wilt aangeven, opgenomen wordt in het btw overzicht. Niet alleen de btw nemen we mee, ook de omzet waarover de btw is verrekend nemen we hierin mee: zodat je btw-overzicht overgenomen kan worden in je aangifte.

- We maken dezelfde boeking als bij de correctie, alleen boeken we 'm nu precies andersom. Een punt van aandacht is de datum: die moet op de eerste datum van het kwartaal staan waar je de te verrekenen btw in wilt meenemen.

We kiezen hierbij de juiste subrekening van "Te betalen btw". In dit voorbeeld: "Passiva • Kortlopende schulden • Te betalen btw • Btw af te dragen • Btw hoog" Hier boek je 105,- BIJ en van "Passiva • Kortlopende schulden • Te verrekenen btw" AF.

Voor de omzet kiezen we "Hulp (Bedrag waarover omzetbelasting wordt berekend): btw af te dragen • Btw hoog" 500 euro BIJ. En "Hulp (Bedrag waarover omzetbelasting wordt berekend): btw af te dragen • Btw vrijgesteld" 500 euro AF. Deze laatste kies je, omdat we de omzet bij de vorige boeking deze bij hadden geboekt. We boeken de omzet hier fictief weer af.

- Sla de boeking op

Onder tabje "Boekingen" kan je de boeking openen en een overzicht van de boeking zien:

De omzet en de te betalen btw zijn nu op het btw-overzicht Q3 2022 meegenomen, en op de balans is de "Passiva • Kortlopende schulden • Te verrekenen btw" weer op 0.

Voorbelasting verrekenen

Wil je deze correctie doen voor voorbelasting? Dan doe je de correctie omgekeerd. Je hoeft immers geen btw af te dragen, je ontvangt dit terug/verrekent het met de te betalen btw. Als je dit in Q2 wilt afboeken, boek je het te verrekenen bedrag van "Passiva - Kortlopende schulden - Te betalen btw - Btw-voorbelasting" AF en van "Passiva - te verrekenen btw" AF.

Wil je deze dan in Q3 weer bijboeken, boek het te verreken bedrag dan op "Passiva - Kortlopende schulden - Te betalen btw - Btw-voorbelasting" BIJ en op "Passiva - te verrekenen btw" BIJ.

Voorbelasting heeft in dit geval geen connectie met je omzet; dus het is niet nodig om een hulprekening te kiezen voor deze correctie.

Suppletie voor een kwartaal waarin je alleen kosten hebt gemaakt

Wanneer je een suppletie wilt doorvoeren voor een kwartaal waarin je wel kosten hebt gehad maar geen omzet ga je als volgt te werk

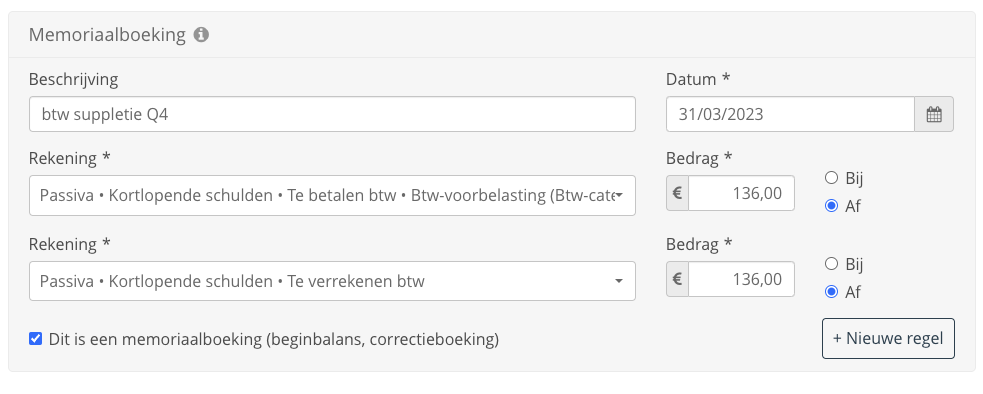

Je maakt een boeking waarbij de eerste regel Passiva-Kortlopende Schulden-te betalen btw-btw voorbelasting (btw categorie 5b) is. Hier boek je het te ontvangen bedrag AF

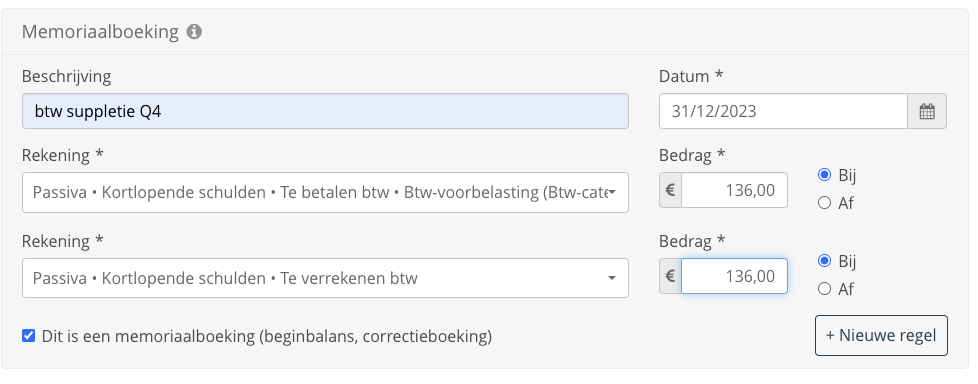

De tweede regel is Passiva-Kortlopende schulden-Te verrekenen btw. Ook hier boek je het bedrag AF. Zie onderstaande printscreen als een voorbeeld

De tweede boeking is in feite hetzelfde maar daar boek je de bedragen BIJ in plaats van AF.

Je ziet op het btw overzicht dan dat het bedrag is overgezet naar in dit voorbeeld Q4.

Je ziet op het btw overzicht dan dat het bedrag is overgezet naar in dit voorbeeld Q4.

Geen correctie boeken

Je kan dan wanneer de btw-betaling binnen is, deze koppelen aan meerdere btw-overzichten. Je leest hier: hoe je een btw-betaling inboekt. Hiermee boek je de betaling op de juiste kwartalen, maar boek je de correctie niet in.